Форекс-новости от Insta-Forex - страница №216

Подписка на RSS Подписка на RSS

Сообщений: 2214

|

ifx.miller

Завсегдатай

Сообщений: 670

|

14 февраля 2023 в 13:24 14 февраля 2023 в 13:24 |

|

|

С Днем всех влюбленных!

Друзья, на календаре 14 февраля – День святого Валентина. Это самый лучший момент для того, чтобы признаться в своих чувствах и поздравить любимых.

Мы очень ценим каждого своего клиента и желаем вам любви во всех ее проявлениях! Пусть это чувство всегда будет в вашей жизни и приносит только позитив: сияющие от радости глаза и крылья за спиной.

Цените свое счастье, ловите каждое его мгновение и наслаждайтесь им. Будьте по уши влюбленными в жизнь, и она обязательно ответит вам взаимностью!

Больше Форекс-аналитики на страницах InstaForex.Com

|

|

ifx.miller

Завсегдатай

Сообщений: 670

|

15 февраля 2023 в 17:55 15 февраля 2023 в 17:55 |

|

|

Доллару удалось расправить крылья, а евро заправляет топливом свою эскадрилью

Американская валюта получила дополнительный импульс к росту после публикации ключевых сведений по инфляции в США за минувший месяц. Позитивные данные стали катализатором подъема USD, при этом давая евро шанс совершить аналогичные действия. В итоге пара EUR/USD обрела уверенность и закрепилась на высоких позициях. Во вторник, 14 февраля, Министерство труда США опубликовало отчет за январь, согласно которому индекс потребительских цен (CPI) в США увеличился на 0,5%. Это совпало с ожиданиями рынка. Однако темпы роста цен в январе 2023 года оказались максимальными за последние 7 месяцев. При этом годовые темпы роста Core CPI, базового индекса потребительских цен, не включающего стоимость продуктов питания и энергоносителей, значительно улучшились. Этот показатель снизился за месяц до 5,6% г/г, хотя ожидалось его падение до 5,5% г/г. На этом фоне американская валюта укрепилась по отношению к европейской, хотя сразу после публикации макроданных из США гринбек резко просел. Однако в дальнейшем USD обрел уверенность, сумев обойти евро. Последний тоже не тратил время зря и воспользовался шансом укрепить свои позиции. Утром в среду, 15 февраля, пара EUR/USD торговалась по 1,0710, устремляясь к новым вершинам. По мнению аналитиков, ежемесячный рост потребительских цен в США обусловлен значительным повышением цен на жилье (на 0,7%) и удорожанием продуктов питания, бензина и природного газа (СПГ). Отметим, что первый месяц нового года потребительские цены в Америке выросли на 6,4% г/г (при этом ожидался подъем в пределах 6,2% г/г). Эксперты считают удорожание жилья основным драйвером экономического роста в стране. Согласно отчету Минтруда США, годовые темпы роста инфляции в стране обновили минимумы с октября 2021 года. Аналитики зафиксировали замедление этого показателя до 6,4% с прежних 6,5%. Напомним, что в январе потребительские цены в США увеличились на 0,5%. На этом фоне специалисты отмечают медленное снижение уровня инфляции. Это беспокоит ФРС и участников рынка, которые ожидают от регулятора дополнительного повышения ставки на 50 б. п., до 5,25% годовых. Причина – высокая базовая инфляция, которая в ближайшие месяцы может застопориться, полагают экономисты DNB Markets. В сложившейся ситуации гринбеку трудно сохранять равновесие и двигаться к новым пикам. Однако американская валюта уверенно преодолевает возникающие препятствия и демонстрирует рост. Европейская валюта старается не отставать и двигается в восходящей колее, время от времени откатываясь на прежние позиции. Слабое замедление роста потребительских цен в США поддержало уверенность рынков в выбранном курсе монетарной политики ФРС, направленной на ужесточение ДКП и сохранение высоких ставок в долгосрочной перспективе. Напомним, что на протяжении последних двух лет инфляция в США находится выше целевых 2%. Ранее Джером Пауэлл, председатель ФРС, с осторожным оптимизмом заявил, что ускоренное снижение инфляции «положит начало процессу дезинфляции». Глава Федрезерва допускает, что указанная мера все-таки вернет инфляцию к целевым 2%, если действия регулятора будут правильными. Этим утверждениям предшествовал неожиданно сильный отчет по американскому рынку труда, который усилил ожидания более агрессивного ужесточения ДКП со стороны ФРС. За последний год американский регулятор поднял процентные ставки с нуля до целевого диапазона от 4,5% до 4,75%. Напомним, что после пика, зафиксированного летом 2022 года, уровень инфляции в США существенно снизился. На этом фоне центральный банк замедлил темпы подъема ключевой ставки до 25 б. п. с прежних 75 б. п. и 50 б. п., зафиксированных во второй половине 2022 года. При этом представители регулятора подчеркивают, что борьба с инфляцией продолжается, несмотря на заверения некоторых экономистов о возможной паузе в данном процессе. По мнению специалистов, Федрезерву придется повышать процентные ставки дольше, чем ожидалось. По словам Лори Логан, президента ФРБ Далласа, главный риск для американской экономики – недостаточное ужесточение монетарной политики ФРС. Ожидается, что в 2023 году центробанк дважды поднимет ключевую ставку, чтобы достигнуть диапазона 5,0%–5,25% годовых. Финансовые рынки оценивают в 50% вероятность увеличения ставки летом еще на 25 б. п. Эта уверенность подкрепляется текущими макроданными из США. Кроме этого, аналитики допускают два дополнительных подъема ставки (по 25 б. п. каждый) в марте и мае этого года.

Подробнее по ссылке

Больше Форекс-аналитики на страницах InstaForex.Com

|

|

ifx.miller

Завсегдатай

Сообщений: 670

|

01 марта 2023 в 19:28 01 марта 2023 в 19:28 |

|

|

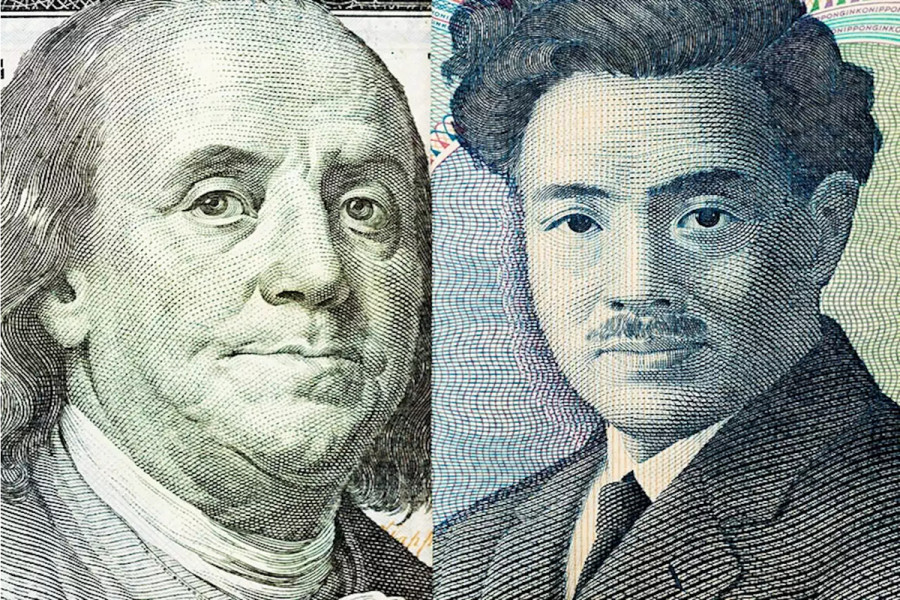

USD/JPY: через тернии к звездам

В среду утром пара доллар–иена настойчиво пытается вернуться к росту после 2-дневного нисходящего тренда. По мнению аналитиков, путь мажора наверх будет довольно ухабистым, но в конечном итоге гринбек завоюет новый пик. Как высоко он сможет забраться? Вчерашняя динамика пары USD/JPY напомнила катание на американских горках. Сперва котировка резко набрала высоту, а затем также стремительно отправилась в свободное падение. Драйвером роста в первой половине дня для доллара послужили рыночные опасения по поводу дальнейшего расширения монетарной пропасти между США и Японией. Учитывая тот факт, что инфляция в Америке все еще остается устойчивой, сейчас рынок ожидает, что ФРС продолжит поднимать процентные ставки в течение следующих нескольких месяцев. Уверенности трейдерам добавляет позитивная макростатистика США. Что же касается перспектив денежно-кредитной политики Японии, шансы на долгожданный разворот со стороны BOJ тают с каждым днем. В прошлую пятницу кандидат на пост главы Банка Японии Кадзуо Уэда дал четко понять, что намерен продолжать текущий голубиный курс. На этой неделе риторика японских чиновников осталась в том же русле. Будущий председатель ведомства отказался обсуждать на данном этапе возможные пути выхода центрального банка из ультрамягкой политики. Аналогичную позицию заняли и его потенциальные заместители. Редзо Химино заявил, что еще не пришло время для разворота, и поддержал сохранение аккомодационного курса в стране. Шиничи Утида также отмел возможность немедленного пересмотра текущей монетарной стратегии Банка Японии. На голубиных комментариях политиков во вторник иена почувствовала сильный приступ слабости, что способствовало скачку пары USD/JPY. Мажор поднялся до уровня 136,93, однако удержаться на 2-месячном максимуме и тем более развить восходящий тренд ему не удалось. Палки в колеса доллару поставили оптимистичные экономические данные Китая, которые оказались выше прогнозов и значительно подстегнули спрос на рисковые активы. – Сильный набор индексов деловой активности в Китае вселил надежду на оживление второй по величине экономики мира и немного охладил опасения рынка по поводу глобальной рецессии, которую может спровоцировать агрессивное повышение ставок крупнейшими центробанками, – отметил валютный стратег OCBC Кристофер Вонг. На этом фоне инвестиционная привлекательность доллара снизилась. Во второй половине вторника пара USD/JPY обвалилась на 0,9%, до уровня 135,73. Некоторые эксперты связывают вчерашнее пике гринбека с техническими потоками в конце месяца, считая, что курс «американца» упал в результате фиксации прибыли. Ястребиные настроения рынка позволили доллару укрепиться в феврале против его основных конкурентов на почти 3%, а относительно иены USD поднялся в прошлом месяце на 5%. Как видим, расхождение в денежно-кредитной политике США и Японии по-прежнему остается главным катализатором роста пары USD/JPY. Поскольку в ближайшей перспективе этот фактор никуда не денется, многие аналитики прогнозируют мажору дальнейшее укрепление. Следующими важными триггерами для актива доллар–иена должны стать данные по занятости и инфляции в США, которые выйдут в марте. Если трейдеры увидят признаки напряженного рынка труда и устойчивого роста цен, это может существенно укрепить их ястребиные ожидания относительно дальнейших действий ФРС, что послужит для доллара ракетным топливом. Попутным ветром для пары USD/JPY также может стать голубиная риторика японских чиновников. Если на мартовском заседании BOJ, которое будет последним для действующего главы ведомства Харухико Куроды, рынок не увидит никаких сдвигов в ястребином направлении, иена сильно просядет. Еще один риск, который навис сейчас над JPY, – это сокращение экспорта в Японии. Несмотря на падение цен на сырьевые товары, в Стране восходящего солнца продолжает расти дефицит торгового баланса. В январе показатель поставил рекорд, достигнув 19,97 трлн иен ($155,33 млрд). По мнению аналитика Bloomberg Роберта Фуллема, дальнейшие перспективы японского экспорта остаются мрачными, поскольку активность в некоторых крупнейших экспортных секторах страны по-прежнему испытывает большие трудности. Согласно данным, опубликованным во вторник, производство автомобилей и полупроводникового оборудования в Японии заметно замедлилось в январе. Р. Фуллем считает, что такими темпами дефицит торгового баланса Японии может приобрести хроническую форму, что в свою очередь приведет к еще большему ослаблению иены. В настоящее время японская валюта имеет совсем небольшой шанс на рост. Курс JPY может подняться только в том случае, если Банк Японии резко переобуется и займет ястребиную сторону. Конечно, такой сценарий выглядит на данном этапе крайне утопичным, но это не значит, что быки по иене отбросят его в сторону. Скорее всего, спекуляции на тему возможного разворота BOJ будут усиливаться по мере приближения к официальному вступлению в должность К. Уэды, что может ограничить подъем пары USD/JPY. Несмотря на все препятствия, мажор все-таки сможет оседлать волну роста, уверены аналитики UOB. По прогнозам финансового конгломерата, в течение следующих нескольких недель котировка будет находиться в восходящем тренде. С технической точки зрения преимущество также остается пока на стороне быков. Надежду в покупателей вселяют восходящие сигналы MACD, а также устойчивая торговля за пределами линии поддержки двухнедельной давности. Основными рисками для трейдеров, играющих на повышение пары USD/JPY, являются явная перекупленность RSI и наличие ключевых скользящих средних. Для продолжения бычьего движения паре USD/JPY необходимо сейчас подняться выше уровня 137,00. Это откроет путь к отметке 140,00. Но на своем пути на север актив может столкнуться с некоторыми препятствиями. Крепкими орешками для быков будут максимум 20 декабря 137,47, максимум 16 декабря 137,80 и максимум 30 ноября 139,89.

|

|

ifx.miller

Завсегдатай

Сообщений: 670

|

02 марта 2023 в 16:41 02 марта 2023 в 16:41 |

|

|

Роберт Кийосаки призвал покупать биткоин, золото и серебро

А пока курс биткоина и эфира корректируются перед очередной крупной распродажей, на что я рекомендую обратить отдельное внимание и о чем мы поговорим чуть ниже в техническом разборе, Роберт Кийосаки в очередной раз объявил о надвигающемся коллапсе мировой экономики. Автор книги «Богатый папа, бедный папа» Роберт Кийосаки опубликовал свой еще более мрачный прогноз и указал на крах мировой экономики. «Богатый папа, бедный папа» — книга 1997 года, написанная Кийосаки и Шэрон Лектер в соавторстве. Она была в списке бестселлеров New York Times более шести лет. Было продано более 32 миллионов экземпляров книги на более чем 51 языке в более чем 109 странах. Вчера Кийосаки заявил, что мировая экономика находится на грани краха, предупредив о рисках, которые могут повредить инвесторам. В своем Твиттере он написал: «Мировая экономика на грани краха. Бегаете по банкам? Сбережения заморожены?» Затем он призвал инвесторов покупать серебро. «Вы можете купить настоящую серебряную монету примерно за 25 долларов», — отметил он, добавив, что это лишь его рекомендация и он на этом не зарабатывает. Известный автор подчеркнул: «Я просто хочу, чтобы вы были готовы к тому, что грядет. Во время финансового кризиса вкладчики могут запаниковать и снять все свои деньги сразу, что может привести к набегу на банки и заморозке счетов. Кроме того, если банк столкнется с проблемой неплатежеспособности, он может наложить запрет на снятие средств вкладчиков, чтобы удержаться на плаву. Все это может нанести финансовый ущерб инвесторам». В последнее время Кийосаки часто говорит о том, что не доверяет администрации Байдена, Федеральной резервной системе, Министерству финансов и Уолл-стрит. Ранее он предупреждал, что действия ФРС могут разрушить экономику США и доллар. Кийосаки также неоднократно отговаривал от инвестирования в акции, облигации, взаимные и биржевые фонды (ETF), полагаясь на биткойн, золото и серебро, которые, по его мнению, лучшие инвестиции в нестабильные времена. Он назвал золото и серебро «Божьими деньгами», а биткойн – «народными». По мнению Кийосаки, к 2025 году цена биткойна составит 500 000 долларов, золото вырастет до 5 000 долларов. Серебро уверенно закрепится на отметке в 500 долларов. В этом году он ожидает, что цена на золото достигнет 3800 долларов, а на серебро – 75 долларов. Кийосаки неоднократно отмечал, что держатели золота, серебра и BTC станут богаче, когда ФРС завершит свое жесткую политику и в очередной раз напечатает триллионы долларов. Еще в январе он предупредил, что мировая экономика находится в рецессии, предупредив о стремительном росте банкротств и безработицы. Что касается сегодняшней технической картины биткоина, то спрос на него сохраняется довольно вялый. Говорить о захвате новой инициативы покупателями получится только после закрепления на $24000. Лишь это вернет бычий тренд с перспективой обновления $25000 и $25700. Самой дальней целью будет область $26770, где может произойти довольно крупная фиксация прибыли и откат биткоина вниз. В случае возврата давления на торговый инструмент акцент будет сделан на защите уровня $23300. Его прорыв со стороны продавцов будет ударом для актива. Это вернет давление на биткоин, открыв прямую дорогу на $22500. Пробой и этого уровня «уронит» первую в мире криптовалюту в район $21700. Акцент покупателей эфира теперь сосредоточен на пробое ближайших сопротивлений $1640 и $1680. Продолжить бычий тренд получится, только справившись с этой задачей, что приведет к повторному рывку в район $1730. Выход за пределы позволит дотянуться до $1820, что вернет эфиру баланс с перспективой роста на максимум $1885. Более дальней целью выступит область $1950. При сохранении давления на торговый инструмент и падения, в дело вступит уровень $1595, который уже был протестирован на прошлой неделе. Ниже просматривается область $1554. Ее прорыв столкнет торговый инструмент на минимум $1470.

|

|

ifx.miller

Завсегдатай

Сообщений: 670

|

03 марта 2023 в 18:57 03 марта 2023 в 18:57 |

|

|

USD/JPY: страсти накаляются

Вокруг пары USD/JPY продолжает закручиваться интрига. Если монетарные перспективы США сейчас более-менее ясны, то дальнейшая денежно-кредитная стратегия Японии вызывает массу вопросов. Для доллара эта неопределенность как бельмо на глазу. На графике пары доллар–иена снова наблюдаются разброд и шатания. Мажор никак не может определиться с единым направлением, поскольку на рынке растет нервозность в преддверии следующей недели, на которой запланировано заседание Банка Японии. Вчера самым важным триггером для американской валюты стал традиционный еженедельный отчет по занятости в США. Согласно статистике, на прошлой неделе число американцев, подавших первичные заявки на пособие по безработице, снова упало. Показатель снизился до 190 тыс., что лучше прогнозной оценки в 195 тыс. Другой отчет Министерства труда США показал, что удельные затраты на рабочую силу резко выросли в четвертом квартале 2022 года: с 1,1% до 3,2%. Это указывает на риск дальнейшего усиления ценового давления в Америке, что является весомым аргументом для ФРС в пользу продолжения агрессивной политики. Укрепление ястребиных ожиданий рынка разогнало доходность 10-летних облигаций США до самого высокого за 4 месяца уровня 4,1%. Скачок показателя, к которому крайне чувствительна японская иена, стал отличным драйвером роста для пары USD/JPY. Внутридневным максимумом для мажора стала отметка 137,10. В последний раз котировка торговалась на этом уровне более 2 месяцев назад. Подъему доллара в паре с иеной также способствовали комментарии президента ФРБ Атланты Рафаэля Бостика. В четверг он признался, что выступает за стабильно медленное повышение ставок, поскольку опасается рецессии. Но при этом чиновник заявил, что не исключает вероятности более ястребиного шага в марте, если следующие данные по рынку труда и росту потребительских цен окажутся сильными. Напомним, что отчет Nonfarm Payrolls за февраль будет опубликован 10 марта, а выход релиза по инфляции за прошлый месяц ожидается 14 марта. Долларовые быки возлагают большие надежды на эту макростатистику, ожидая, что она вернет в поле зрения ФРС более агрессивный сценарий – повышение ставки на 50 б.п. Аналитики считают, что усиление рыночных спекуляций на тему более резкого повышения ставок может оказать поддержку доллару в ближайшем будущем. Но его дальнейшие перспективы в паре с иеной для многих экспертов по-прежнему остаются крайне туманными. Ровно через неделю, 10 марта, должно состояться очередное заседание Банка Японии по вопросам денежно-кредитной политики. По мере приближения к данному событию давление на пару USD/JPY, скорее всего, усилится, поскольку трейдеры будут делать ставки на «прощальный выстрел» Харухико Куроды. Мартовская встреча BOJ станет последней для действующего руководителя ведомства. Учитывая непредсказуемый характер Х. Куроды, некоторые аналитики считают, что он не уйдет тихо, а громко хлопнет дверью на прощание. Ожидать того, что голубиный чиновник сожжет все мосты и резко включит ястребиный тумблер, конечно, не стоит. Ранее он неоднократно заявлял о необходимости сохранения текущего монетарного курса. Есть мнение, что Х. Курода может снова попытаться улучшить функционирование рынка облигаций, как это было в декабре прошлого года. Напомним, что тогда Банк Японии впервые за много лет решил скорректировать механизм YCC, удвоив предельный лимит колебания доходности вокруг своего целевого диапазона. Такая мера, однако, не принесла желанного результата. Спекулянты по-прежнему продолжают атаки на местный рынок бондов, взвинчивая тем самым их доходность. Сегодня утром показатель снова поднялся выше установленного японским регулятором потолка. На момент подготовки публикации доходность 10-летних облигаций выросла на 0,5 б.п. и достигла уровня 0,505%. Распродажа японских госбумаг вызвана усилением рыночных спекуляций на тему возможного ястребиного шага со стороны Х. Куроды на его последнем заседании в марте. Продавцы бондов загоняют BOJ все дальше в угол, и у регулятора в конце концов может не остаться другого выбора, кроме как отменить ограничение доходности облигаций. Но кто сделает этот шаг: Х. Курода или К. Уэда? Это главный вопрос, который сейчас волнует трейдеров по паре USD/JPY. Если роль революционера возьмет на себя действующий глава Банка Японии, иена может подскочить в паре с долларом уже очень скоро. Если же Х. Курода уйдет по-английски и перекинет это бремя на плечи К. Уэды, вероятно, к концу следующей недели актив USD/JPY покажет параболический рост. По прогнозам аналитиков, быки по иене не преминут воспользоваться царящей на рынке неопределенностью и постараются обернуть ее в свою пользу. По этой причине в ближайшие несколько дней пара USD/JPY будет оставаться под давлением. К слову, сегодня утром мажор действительно оказался в красной зоне. На момент подготовки материала пара снизилась на 0,2% и торговалась у отметки 136,4. С точки зрения технического анализа на данном этапе преимущество находится на стороне медведей. Продавцам благоприятствуют нисходящий прорыв линии поддержки 3-дневной давности и медвежьи сигналы MACD. Что же касается прогноза на день X, 10 марта, сейчас большинство экспертов склоняются к тому, что он станет победным для доллара. Согласно недавнему опросу Bloomberg, 46 из 49 опрошенных экономистов считают, что Х. Курода сохранит ключевые параметры денежно-кредитной политики Банка Японии без изменений на своем последнем заседании. – Роль Куроды закончилась. Не думаю, что на прощание он решится отказаться от YCC. Скорее всего, он оставит это решение за новым руководителем, который вступит в должность в следующем месяце, – поделился мнением Синичиро Кобаяси из Mitsubishi UFJ Research & Consulting. Сейчас около 65% аналитиков ожидают, что К. Уэда начнет ужесточение монетарного курса в июне, тогда как лишь 20% экспертов считают, что он приступит к нормализации ДКП на своем первом заседании в апреле. Опубликованные сегодня утром данные по инфляции в Токио, которые показали замедление роста потребительских цен в феврале на целый процентный пункт (!), в очередной раз подтвердили мнение о том, что новый глава Банка Японии не будет торопиться. Токийский ИПЦ является важным индикатором, который помогает оценить динамику национальных данных. Его резкое замедление предполагает, что рост цен в стране, возможно, уже достиг своего пика. Однако некоторые экономисты считают, что усиливающуюся ценовую тенденцию просто замаскировали государственные субсидии. Чтобы принять верное решение относительно будущего монетарного курса, К. Уэде предстоит тщательно изучить текущую ситуацию с инфляцией. Разумеется, на это уйдет немало времени, что будет только на руку доллару.

Подробнее по ссылке

Больше Форекс-аналитики на страницах InstaForex.Com

|

|

ifx.miller

Завсегдатай

Сообщений: 670

|

07 марта 2023 в 12:27 07 марта 2023 в 12:27 |

|

|

USD/JPY ходит по минному полю

Текущая неделя обещает быть для пары доллар–иена очень нервной, поскольку рынок ожидает сразу нескольких важных триггеров. Они могут вызвать сильную турбулентность актива как в северном, так и в южном направлении. Самый позитивный сценарий для USD/JPY Сегодня и завтра все внимание валютных трейдеров будет сосредоточено на выступлении главы ФРС в Конгрессе. Перед законодателями Джером Пауэлл представит свой полугодовой отчет по монетарной политике. Инвесторы внимательно изучат комментарии руководителя ведомства, чтобы понять, как дальше будет действовать Федрезерв в отношении процентных ставок. Самую большую интригу сейчас представляет следующий раунд ужесточения, который запланирован на март. Напомним, что с конца прошлого года регулятор взял курс на снижение темпов увеличения ставок после четырех последовательных повышений показателя на 0,75%. В декабре шаг составил 0,50%, а в феврале – 0,25%. В настоящее время большинство участников рынка ожидают, что в текущем месяце ФРС продолжит придерживаться заданной скорости и снова поднимет процентные ставки на 0,25%. Вероятность такого сценария оценивается в 76%. Однако есть мнение, что более устойчивая инфляция вынудит американских политиков вернуться к более агрессивным действиям и повысить показатель в марте на 0,50%. Надежду на такое развитие событий подпитывают довольно крепкие экономические данные США и недавние ястребиные комментарии членов ФРС. Некоторые чиновники считают, что регулятор явно недооценил силу инфляционного давления и поспешил с замедлением темпов ужесточения. Если председатель ФРС прислушается к коллегам и во время своего выступления в Конгрессе подаст сигнал к более резкому повышению ставок, это выступит для доллара ракетным топливом. Важно отметить, что на данном этапе никто не ждет от Дж. Пауэлла прямых заявлений о подъеме ставок на 50 б.п. на следующем заседании центробанка. – Мы подозреваем, что Пауэлл будет звучать довольно уклончиво, поскольку он предпочтет дождаться приближающихся ключевых данных, – отметил аналитик NatWest Кевин Камминс. Однако долларовым быкам хватит даже маленького намека на более агрессивную тактику, чтобы развить восходящий импульс гринбека в преддверии самого важного отчета недели – NonFarm Payrolls. Статистика по занятости в США за февраль будет обнародована в предстоящую пятницу, 10 марта. Если релиз окажется таким же неожиданно сильным, как в минувшем месяце, это окончательно убедит трейдеров в ястребиной решительности Федрезерва. На этом фоне доллар может показать к концу недели параболический рост по всем направлениям. Но больше всего он, скорее всего, укрепится по отношению к иене, которая рискует не получить долгожданную поддержку от Банка Японии. В пятницу пройдет очередное заседание BOJ по вопросам ДКП. Это будет последняя встреча для действующего главы ведомства Харухико Куроды. Некоторые участники рынка рассчитывают на то, что голубиный чиновник преподнесет на прощание сюрприз в виде очередного изменения политики контроля кривой доходности или полного отказа от нее. Однако опубликованный во вторник утром отчет о реальной заработной плате в Японии перечеркнул все надежды на ястребиные перемены в монетарной политике страны. Согласно данным, в январе денежные доходы работников Японии снизились на 4,1% по сравнению с аналогичным периодом 2022 года. Это самое большое за 9 лет снижение показателя, что обусловлено рекордно высокой инфляцией в стране. Как видим, рост потребительских цен в Японии по-прежнему продолжает опережать рост заработной платы. Это подчеркивает сложность достижения инфляционного таргета BOJ, поскольку одним из необходимых условий является как раз устойчивое повышение заработной платы. Учитывая сегодняшнюю статистику, многие аналитики изменили свои прогнозы относительно дальнейших действий Банка Японии. Большинство экспертов склоняются к тому, что регулятор сохранит свою голубиную политику на этой неделе. Напомним, что ранее губернатор Х. Курода неоднократно заявлял, что центробанк будет продолжать смягчение денежно-кредитного курса до тех пор, пока инфляция и заработная плата не возобновят стабильный рост. Если на текущей неделе мы действительно увидим сочетание всех этих положительных для доллара факторов, пара USD/JPY имеет шанс на новое эффектное ралли. Некоторые аналитики прогнозируют укрепление мажора с текущего уровня 135,70–136 до 138 в перспективе ближайших нескольких дней. Самый негативный сценарий для пары USD/JPY Выше мы описали самый идеальный вариант развития событий, который может привести на этой неделе пару доллар–иена к новым максимумам. Но давайте не будем забывать о существующих рисках, тем более что их сейчас также немало. Представим, что на текущей неделе актив USD/JPY угодит в идеальный шторм. Какие факторы могут обвалить котировку и где будет ее дно? Начнем с ближайшего события – все с того же выступления Дж. Пауэлла в Конгрессе. Если сегодня–завтра рынок не получит от председателя ФРС явных ястребиных сигналов, у доллара не будет никаких веских причин для роста. Учитывая недавние комментарии председателя ФРС о дезинфляции, можно предположить, что он заведет ту же пластинку. Если Дж. Пауэлл действительно продолжит настаивать на том, что рост потребительских цен взял курс на снижение, это похоронит надежды долларовых быков на повышение ставки на 0,50% в марте да и в целом ослабит ястребиные ожидания рынка. В таком случае доллар рискует уйти в крутое пике по всем фронтам, в том числе в тандеме с японской иеной. Второй удар по активу USD/JPY может быть нанесен в конце недели, когда будут опубликованы данные с американского рынка труда. Если свежие нонфармы окажутся намного слабее предыдущего выпуска, о чем предупреждают сейчас экономисты, это окончательно выбьет почву из-под ног зеленой валюты. По прогнозам, в прошлом месяце рост числа занятых в несельскохозяйственном секторе США составит 200 тыс., тогда как месяцем ранее показатель превысил 500 тыс. Ухудшение ситуации на рынке труда может также укрепить мнение инвесторов о том, что следующим шагом ФРС станет повышение ставки всего на 0,25%, что окажет серьезное давление на гринбек. Но настоящей катастрофой для актива доллар–иена может стать неожиданный разворот Банка Японии в ястребином направлении на последнем для Х. Куроды заседании. Если действующий глава BOJ решит устроить прощание в своем фирменном стиле, который предполагает импульсивность и непредсказуемость, это приведет к резкому росту иены. Японская валюта может подскочить даже в том случае, если Х. Курода снова скорректирует механизм YCC. Но если он решится сжечь все мосты (отказаться от политики контроля кривой доходности или, что еще хуже для доллара, распрощаться с аккомодационным курсом), пара USD/JPY сорвется в пропасть. Аналитики Deutsche Bank считают, что полномасштабная нормализация политики Банка Японии может привести к росту иены до уровня 100. А если бы рынок стал свидетелем одновременного разворота BOJ и ФРС, это позволило бы японской валюте подняться до отметки 85. Разумеется, в настоящее время трейдеры не учитывают последний сценарий, поскольку ФРС подает сигналы на продолжение своего ястребиного курса. А вот риск капитуляции Банка Японии не стоит сбрасывать полностью со счетов. Спекулянты продолжают усиливать свое давление на рынок японских облигаций, тем самым поднимая доходность госбумаг выше установленного центробанком лимита. Ряд экспертов считают, что это может заставить Х. Куроду свернуть политику YCC на своем последнем заседании.

|

|

ifx.miller

Завсегдатай

Сообщений: 670

|

09 марта 2023 в 19:15 09 марта 2023 в 19:15 |

|

|

ФРС vs доллар: противостояние продолжается. Рост USD нестабилен

После заседания Федрезерва американская валюта обрела уверенность, обогнав европейскую. Однако аналитики ожидают угасания этой тенденции, полагая, что рост доллара кратковременный, а усилия ФРС в данном направлении малопродуктивны. В среду, 8 марта, участники рынка оценивали доклад Джерома Пауэлла, главы Федрезерва, в котором рассматривались важные аспекты текущей денежно-кредитной политики. Согласно заявлению председателя ФРС, ценовая стабильность в США пока под вопросом, а базовая инфляция снижается слишком медленно. При этом регулятор готов ускорить ужесточение монетарной политики в случае необходимости, подчеркнул Дж. Пауэлл. По наблюдениям аналитиков, текущее выступление главы ФРС оказалось «менее зажигательным для рынков» по сравнению с аналогичным, состоявшимся во вторник, 7 марта. Тем не менее оно спровоцировало резкий рост американской валюты. На этом фоне существенно увеличились (на 70%) шансы на подъем ставки ФРС сразу на 50 пунктов. Аналитики допускают такое повышение на предстоящем заседании регулятора, которое запланировано на 22 марта. Результатом последнего заседания Федрезерва стал впечатляющий разворот в ожиданиях рынка. Отметим, что неделей ранее только 30% трейдеров и инвесторов рассчитывали на повышение ставки, а месяц назад – всего 9% участников. По мнению специалистов, такая переоценка ожиданий произошла после комментариев главы ФРС, а не после выхода данных по американской экономике. Напомним, что месяцем ранее участники рынка ориентировались на отчеты по росту занятости в США (увеличение на 517 тыс. за январь 2023 года). Масла в огонь добавило существенное увеличение личных расходов американцев и внезапный рост индекса потребительских цен в США (до 4,7% г/г вместо ожидаемых 4,3% г/г). Это заставило аналитиков и участников рынка пересмотреть прежние прогнозы. Ранее, в течение нескольких недель с начала 2023 года, представители ФРС убеждали игроков рынка в своих «ястребиных» намерениях в отношении монетарной политики. В итоге трейдеры и инвесторы начали закладывать в цену финансовых активов грядущее ужесточение ДКП. Однако в дальнейшем ситуация изменилась. По наблюдениям специалистов, сейчас рынки ожидают больше, чем готова сделать ФРС. На этом фоне эксперты зафиксировали принципиальное расхождение рыночных ожиданий и заявлений регулятора о возможном снижении ключевой ставки. Напомним, что в январе рынки рассчитывали на разворот монетарной политики ФРС и снижение ставок к концу 2023 года, однако это противоречило прежним прогнозам регулятора. В начале этой недели, согласно данным Федрезерва, в США был отмечен прирост кредитования в $14,8 млрд. Это больше $10,7 млрд, зафиксированных в декабре 2022 года. При этом аналитики ожидали $25,2 млрд. Специалисты полагают, что текущие данные свидетельствуют об охлаждении потребительского спроса, а этот показатель очень важен для регулятора. На этом фоне может произойти очередная переоценка монетарной политики ФРС в пользу более плавного повышения ставок. В сложившейся ситуации гринбек продемонстрировал существенный рост, хотя эксперты опасаются нарастания негативных настроений. По мнению аналитиков, текущий подъем USD кратковременный и неустойчивый. В ближайшие дни американская валюта вернется к понижательному тренду, тестируя уровни начала декабря 2022 года. В четверг, 9 марта, доллар воспрял духом и достиг трехмесячного максимума на фоне заявлений Дж. Пауэлла, председателя ФРС, о возможном повышении процентных ставок с целью обуздания инфляции. Это поддержало спрос на рынке и помогло подняться американской валюте. На второй день своего выступления перед Конгрессом США глава регулятора подтвердил свою «ястребиную» позицию, при этом осторожно отметил, что впереди – дебаты о масштабах и способах будущих повышений ставок, которые зависят от текущих макроданных. На этом фоне стремительное ралли доллара приостановилось, взяв паузу. Европейская валюта тоже откатилась от своих многомесячных минимумов, достигнув 1,0546. По наблюдениям аналитиков, в начале недели пара EUR/USD потеряла более 100 пунктов, обрушившись ниже отметки 1,0550. Таким образом евро отреагировал на «ястребиные» сигналы ФРС. Валютные стратеги MUFG Bank полагают, что к концу первого квартала тандем просядет еще сильнее. Катализатором этого станет более значительное повышение ставки (на 50 б. п.), уверены в MUFG Bank. К настоящему моменту пара EUR/USD торговалась вблизи 1,0556, стремясь наверстать упущенное. По оценкам специалистов, Дж. Пауэлл озвучил два четких «ястребиных» сигнала относительно перспектив дальнейшего ужесточения ДКП. Основываясь на текущих экономических данных, он отметил, что «конечный уровень процентных ставок будет выше, чем предполагалось». Вторым «ястребиным» сигналом главы регулятора эксперты считают тот факт, что он допустил быстрый возврат к более масштабным повышениям ставки на 50 б. п. На этом фоне усилились повышательные риски для американской валюты. В дальнейшем эксперты пришли к выводу, что текущее «ястребиное» обновление монетарной политики ФРС подтверждает прогнозы относительно дальнейшего роста гринбека. В отношении мартовского заседания регулятора и его дальнейших действий по поводу ставок вопрос остается открытым. По словам Дж. Пауэлла, все будет зависеть от поступающих макроданных. При этом глава регулятора обратил внимание на возможные потери от снижения инфляции, которые могут превзойти издержки от ее контроля. В сложившейся ситуации участники рынка пересмотрели прежние прогнозы, предусматривающие агрессивные темпы подъема ставки. В данный момент трейдеры и инвесторы закладывают в котировки дальнейшее увеличение процентных ставок, оценивая недавние комментарии Дж. Пауэлла. Ожидается, что до конца этого года ключевая ставка в США останется выше 5,5% годовых. Динамика американской валюты пока еще далека от устойчивости. В краткосрочной перспективе USD продолжит рост, но его долгосрочные перспективы под вопросом. По мнению главы ФРС, сейчас гринбек — единственный «серьезный кандидат на роль мировой резервной валюты». Валютные стратеги ING тоже настроены достаточно оптимистично, полагая, что «широкомасштабное снижение доллара откладывается». При этом аналитики уверены, что рынки недооценивают риски жесткой посадки американской экономики.

Подробнее по ссылке

Больше Форекс-аналитики на страницах InstaForex.Com

|

|

ifx.miller

Завсегдатай

Сообщений: 670

|

10 марта 2023 в 16:28 10 марта 2023 в 16:28 |

|

|

GBP/USD. Доллар в тисках противоречий

Доллар замешкался, недельные данные по рынку труда вызвали снижение курса и повысили осторожность трейдеров в преддверии пятничного важнейшего отчета по занятости в несельскохозяйственном секторе. Это дало облегчение фунту, который восстановился на полпроцента в четверг, до 1,1910 на фоне улучшения аппетита инвесторов. Сегодня рост продолжается, хотя и не так активно. Еженедельные заявки на пособие по безработице выросли на 211 тыс., что больше, чем консенсус-прогноз в 195 тыс., и больше, чем 190 тыс. на предыдущей неделе. Признаки некоторой слабости в этом направлении вызвали надежды на то, что, возможно, ястребиный настрой Джерома Пауэлла в начале недели был неуместным. Пошатнулась уверенность на рынках, но ожидания по ставкам остаются без изменений. Картину целиком могут изменить только сегодняшние пейроллы и данные по инфляции вкупе. Пока рынки оценивают повышения ставки на 50 б.п. в 70%. Шансы на такой исход снизятся, если поступающие данные будут разочаровывающими. Это должно оказать некоторую поддержку находящемуся под давлением курсу GBP/USD. Консенсус предполагает, что в пятницу показатель заработной платы в несельскохозяйственном секторе составит 205 тыс., что вдвое меньше январских 517 тыс. Если данные окажутся еще ниже, доллар может продолжить отступление. В противном случае американец завершит неделю на максимумах. Несмотря на текущее давление, доллар все еще выглядит привлекательно и фортуна может ему улыбнуться. Целью роста по прежнему выступает отметка 106,00. Прорыв круглого уровня должен направить индекс к 106,60. Уверенный прорыв последней должен улучшить прогноз гринбека в краткосрочной перспективе и позволить продолжить восходящий тренд. Волатильность сегодня повысится, но вот в какую сторону Фунту необходимо преодолеть отметку 1,1950, тогда можно будет надеяться на дальнейшее восстановление, но ограничения у него, безусловно, есть. Росту GBP/USD, произошедшему вчера, не хватает импульса. Американские данные все расставят на свои места. «Сегодня фунт, скорее всего, будет торговаться между 1.1875 и 1,1950», – считают в UOB. На следующей неделе есть риск ослабления стерлинга, но снижаться он будет более медленными темпами. «Понижательные риски сохранятся до тех пор, пока фунт будет ниже 1,1950. Вчера британский фунт вырос, а это значит нисходящий импульс начинает ослабевать. Прорыв уровня 1,1950 будет свидетельствовать о том, что фунт вряд ли будет снижаться дальше». – комментируют аналитики. На что обратит внимание фунт? Фунт остался неустойчивым после публикации данных по ВВП Великобритании, которые показали, что экономика выросла на 0,3% в январе. Это превысило ожидания аналитиков относительно роста на 0,1% и знаменует собой резкий отскок от -0,5% в декабре. Экономика начинает ожидаемый тяжелый год, значительно превзойдя ожидания и уменьшив вероятность рецессии в первой половине года. Как отмечают в ONS, январский экономический рост был обусловлен увеличением активности в секторе услуг, которая выросла на 0,5% в январе 2023 года после падения на 0,8% в декабре 2022 года. Наибольший вклад в рост в январе внесли образование, транспорт, деятельность в области здравоохранения, а также искусство, развлечения. Все эти направления восстановились после падения в декабре. Есть важные сектора, которые продолжили испытывать трудности и это тяготит фунт. Объем производства упал на 0,3% в январе после роста на 0,3% в декабре. Строительный сектор сократился на 1,7% после того, как в декабре не изменился. Хотя эти экономические данные вряд ли как-то могут повлиять на позиционирование Банка Англии. Регулятор, похоже, завершит цикл ужесточения политики в марте. Поскольку ЦБ еврозоны и США планируют продолжить повышение ставок с шагом в 50 б.п., это может нанести ущерб фунту в ближайшие недели и месяцы.

Подробнее по ссылке

Больше Форекс-аналитики на страницах InstaForex.Com

|

|

wolter.white11199

Завсегдатай

Сообщений: 545

|

30 апреля 2023 в 13:27 30 апреля 2023 в 13:27 |

|

|

На заметку, зеркала используют не только конторы букмекеров, а и другие ресурсы:

Удивительно, но и социальные сети Форумы Интернет-шопы, магазины

Чтобы попасть в 1xbet зеркало рабочее 1хбет зеркало , нужно просто перейти на наш сайт, со своего мобильного, планшета или ПК, где мы всегда предоставляем рабочие ссылки на зеркала 1хбет. |

|

ifx.miller

Завсегдатай

Сообщений: 670

|

01 мая 2023 в 16:40 01 мая 2023 в 16:40 |

|

|

EUR/USD: евро собирается с силами, а доллар снова лидирует

Последний, но самый цветущий месяц весны американская валюта встречает в «расцветшем» настроении. Кратковременные неудачи закалили доллар, который упорно стремится к новым пикам. При этом европейская валюта выглядит обессиленной, поскольку сейчас EUR просел после череды подъемов. Уверенный рост гринбека обусловлен позитивными статданными из США, опубликованными в минувшую пятницу, 28 апреля. Согласно отчетам Бюро статистики американского рынка труда, в первом квартале 2023 года индекс затрат на занятость, расходы на оплату труда большинства работников увеличился на 1,2%. Эти данные последовали за ростом на 1%, зафиксированным в предыдущем квартале, и оказались выше прогнозов. Другими важными отчетами стали сведения по инфляции в США, измеряемые индексом цен расходов на личное потребление (PCE). По итогам марта данный показатель сократился до 4,2% в годовом выражении (с февральских 5,1%). Согласно оценкам Бюро экономического анализа США, этот индикатор оказался ниже прогнозируемого (эксперты ожидали значения в пределах 4,6%). Что касается годового базового индекса цен PCE, на который ориентируется ФРС при оценке уровня инфляции, то он снизился до 4,6% (с прежних 4,7%). В месячном выражении базовая инфляция PCE и общая инфляция PCE увеличились на 0,3% и 0,1%, соответственно. На этом фоне доллар расправил крылья, преодолев спад последних нескольких дней. При этом крупные игроки рынка увеличили позиции на покупку контрактов на индекс доллара (USDX) на 0,2 тыс., до 10,7 тыс. Кроме этого, хеджеры начали наращивать позиции на рост гринбека, число которых заметно увеличилось за последние 22 месяца. Продолжение текущей тенденции способствует удорожанию американской валюты, полагают эксперты. В сложившейся ситуации европейская валюта уступила место американской, а также ряду других валют. Причина – ухудшение макростатистики из еврозоны. Согласно оценкам Евростата, в первом квартале 2023 года экономика региона выросла всего на 0,1%. На этом фоне пара EUR/USD одномоментно просела ниже круглого уровня 1,1000, но затем набрала обороты. Утром в понедельник, 1 мая, тандем пытался закрепиться в восходящей спирали. В первый день нового месяца пара EUR/USD торговалась по 1,1008, стараясь подняться выше. Согласно прогнозам аналитиков, они рассчитывали на рост европейской экономики на 0,2% после ее увеличения на 0,1%, зафиксированного в конце 2022 года. Однако текущая ситуация далека от благополучной: на фоне общего спада в регионе экспертам пришлось пересмотреть прежнюю оценку экономики за последний квартал 2022 года (в 0,1%) в сторону ее снижения (до 0%). Тем не менее европейской экономике удалось избежать рецессии, которую ожидали многие участники рынка. По мнению аналитиков, этому способствовали теплая зима, на фоне которой существенно снизились цены на энергоносители, а также появление новых фискальных стимулов со стороны ЕЦБ. Однако позиция европейского регулятора в отношении процентных ставок демонстрирует некоторую нестабильность. Эксперты и участники рынка ожидают от ЕЦБ, как и от ФРС, повышения ставок в мае. Однако некоторые аналитики полагают, что действия еврорегулятора в отношении денежно-кредитной политики немного запаздывают. Валютные стратеги BofA Global Research считают, что результаты ужесточения монетарной политики центробанка «материализуются только к четвертому кварталу этого года». В сложившейся ситуации многие экономисты обращают внимание на крайнюю неопределенность перспектив большинства экономик. На этом фоне «стопорится» рост доллара, а евро испытывает серьезные трудности. Масла в огонь добавляет некоторое замедление американской экономики. Напомним, что в первом квартале 2023 года годовой ВВП США снизился до 1,1% с прежних 2,6%. Однако его увеличение произошло немного быстрее, чем у аналогичного показателя еврозоны. Этому способствовал рост потребительских расходов, резюмируют эксперты. Помимо этого, аналитики опасаются усиления глобальной дедолларизации, которая постепенно набирает обороты. Некоторые центральные банки отказываются от доллара и переходят на золото, а также используют китайскую валюту в международных расчетах. Это ослабляет позиции гринбека и усиливает опасения по поводу перспектив мировой экономики. Однако эксперты не советуют «хоронить доллар» раньше времени, поскольку его доля в глобальных валютных операциях составляет 83,7%, а доля юаня – всего 4,5%.

|

|

|